【JREI Think-Tank Eyes】#9 日銀によるイールドカーブ・コントロール政策の再々修正

日銀によるイールドカーブ・コントロール政策の再々修正

(執筆者:シニア不動産エコノミスト 吉野薫)

2023年11月1日

2023年10月30日・31日に開催された日本銀行政策決定会合において、長短金利操作(イールドカーブ・コントロール、YCC)の運用方針が修正されました。2022年4月に日銀は「連続指値オペ」を原則として毎営業日実施する、という硬直的な市場調整手法を導入しましたが、今回の政策決定会合で1年半ぶりにその手段を撤廃した格好です。

YCCの修正は2022年12月、2023年7月に続いて都合3度目となりました。筆者が本欄コラムで指摘してきたとおり、厳格に金利の上昇を抑え込むという硬直的な手法が却って投機筋のカラ売りを誘発するなど市場のストレスの元凶となっていたところ、今回の政策修正は一連のYCCの修正の中で最も本質的なものであったと考えられます。

前回のコラム「7月28日の金融政策の修正が不動産市場に与える影響は軽微」(2023年8月2日付け)の時点において、筆者は長期金利の落ち着きどころが0.6%~0.8%程度であると主張しました。現実にはそれを幾分上回る水準にまで長期金利が上昇していましたので、7月の政策修正で画定された「1%」という長期金利の上限に一層迫る前にYCCを柔軟化できたことは、タイミングの面でも納得できるものだったといえるでしょう。

|

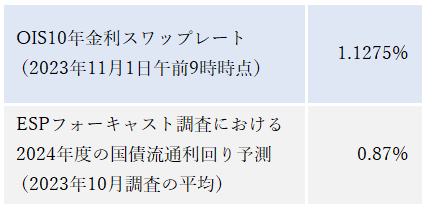

今回の政策決定会合後の10月31日に開催された記者会見において、植田総裁からは「長期金利がすぐに1.5%ないし2%に至るような事態は想定していない」旨の発言がありました。現段階の市場の見方(図表1)からしても、目先の長期金利が1%程度の水準を目指して上昇していくことは考えられますが、そこから先は金利上昇圧力も一服することでしょう。それであれば前回のコラムの結論と同様、不動産市場関係者の投融資姿勢の変化は穏やかなものに留まり、したがって不動産市場の先行きを見通す上で金融情勢の変化を過度に警戒するには及ばない、ということになるはずです。

|

図表1:長期金利に対する市場の見方

|

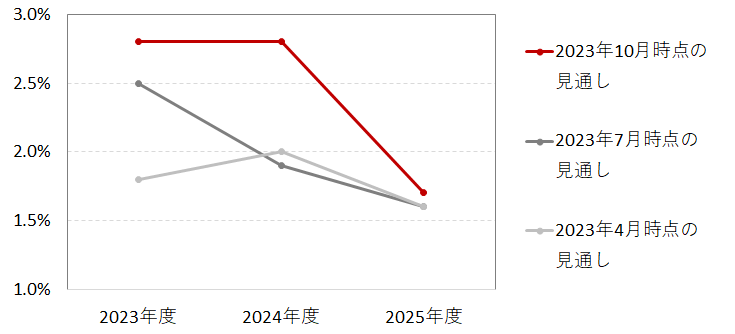

その一方で、政策決定会合に合わせて公表される「経済・物価情勢の展望」(展望レポート)は、金融緩和の縮小に向けた地ならしではないかと気懸かりな内容を含んでいます。前回(7月時点)の展望レポートで2023年度の物価に対する政策委員の中心的な見通しが大幅に引き上げられたのに続いて、今回(10月時点)の展望レポートでも2024年度の物価に対する見通しが引き上げられました(図表2)。日銀は物価安定の目標である2%の達成には賃金と物価の好循環が強まっていく必要があるという考え方を強調しており、現段階ではその実現に確信が持てないとして粘り強く金融緩和を続ける姿勢を示しています。また2024年度の見通しを引き上げた主因は、電気価格・ガス価格の激変緩和対策の延長に伴う反動増であると推測されます。それでも、今後金融緩和の縮小に転じる際にその理由を説明しやすい状況が整いつつあるようにも見受けられます。

| 図表2:展望レポートに示された政策委員の物価見通しの中央値の変遷 | |

|

|

|

(注)消費者物価指数(除く生鮮食品)の対前年度比 |

|

なお金融緩和の縮小に転じるとなれば、まずは(1)マイナス金利の解除、(2)長期金利の誘導目標の引き上げ、(3)フォワード・ガイダンスの変更、のいずれかから着手する可能性が高いと考えられます。その後は量的緩和の縮小(国債買入れ方針および資産買入れ方針の変更)が控えます。いずれにせよ金融緩和を縮小することとなれば、日本においては十数年ぶりに訪れる環境変化となります。不動産市場における影響を見通す際にも、単にファイナンスのコスト上昇に身構えるのみならず、市場関係者の心理面の変化を通じた影響、とりわけファイナンスのアベイラビリティに支障を来すことがないか、十分に目配りする必要が生じることでしょう。

(一般財団法人日本不動産研究所 シニア不動産エコノミスト 吉野薫)

※当コラムで示される見解は個々の執筆者個人に属するものであり、必ずしも日本不動産研究所の見解を代表するものではございません。